With accelerating crude oil quality deterioration and refined product quality upgrades, refineries face surging hydrogen demand, making cost reduction a critical strategic priority. As a widely recognized highly efficient green fuel, hydrogen boasts a combustion heat value 2.7 times that of gasoline and 3.5 times that of coal. Currently, its primary application lies in propelling secondary/tertiary stages of aerospace rockets.

Hydrogen Applications in Transportation and Industry: Comparative Analysis of Refinery Supply StrategiesWhile global research focuses on hydrogen applications in daily transportation, Japan has positioned hydrogen fuel cell vehicles (FCVs) as a strategic development priority. The country currently produces 300-400 hydrogen-powered vehicles annually, with ambitious national targets to deploy 160 hydrogen refueling stations and 40,000 FCVs by 2020 .Concurrently, hydrogen serves as a critical industrial raw material and reducing agent across multiple sectors. It is essential for synthesizing fine chemicals and pharmaceutical intermediates, acting as a protective gas in metallurgy, electronics, glass manufacturing, and machinery production. In oil refining, hydrogen is indispensable for upgrading fuel quality. With the trend toward processing heavier crude oils and increasingly stringent environmental standards, hydrotreating processes have accelerated, leading to surging hydrogen demand in refineries. Hydrogen has become the second-largest raw material after crude oil, making the search for cost-effective hydrogen sources a strategic imperative for refineries .This study examines hydrogen supply strategies for refinery cost reduction, analyzing feedstock sourcing options for standalone hydrogen production units integrated with full-hydroprocessing refinery workflows. It further evaluates factors influencing hydrogen production costs and their competitive implications.

1炼油厂氢气来源

炼油厂氢气来源主要有3种渠道:①原油加工过程副产氢气,包括重整装置副产、富氢气体回收、炼化一体化配套的化工系统中乙烯、电解、脱氢装置副产等;②炼油厂配套独立制氢装置产氢;③外购氢源。重整副产氢气约占原油总量的0.5%~1.0%,对于全加氢炼油流程,氢气用量一般占原油加工量的0.8%~2.7%,仅依靠重整和其它装置副产氢气难以满足含硫原油和劣质原油加工比例日益增大的需求,且国内正在加快建设大型的加氢型炼油厂,对氢气资源的消耗趋势迅猛增加,配套加氢能力占原油加工能力已经超过70%,通过自身和传统的加工方式已难以解决全厂的氢气平衡和需求,必须建设独立的制氢装置生产氢气。

2制氢装置原料路线的选择

炼油厂对氢气需求的稳定性要求高,配套建设独立制氢装置优先要确保装置稳定运行,确保原料性质和数量的稳定供应,工艺技术要成熟可靠。制氢原料路线的选择取决于原料资源的可获得性、技术成熟度和原料经济合理,制氢原料主要有炼厂干气、天然气、煤、轻石脑油和重油等。

但随着国内化工需求上升,重油和石脑油资源化趋势加强,原有重油制氢装置因没有充分利用原料价值,在成本效益上越来越难以体现经济性,影响了炼油厂的经济效益,因此纷纷停产。在实际生产中,利用干气为原料的制氢装置需要综合解决全厂燃料平衡之间的矛盾。作为独立原料来源的天然气制氢和煤制氢正在成为两类最重要的制氢发展方向。比较而言,天然气制氢单位投资低,但煤制氢产量高,价格低廉,成本优势显著。在天然气价格较高和政策管控的情况下,煤制氢经济性好。

3测算依据

10Mt/a规模炼油厂加工含硫原油(硫质量分数为2%),采用全加氢和最大化重整规模,产品以生产成品油和化工料为主的炼油工艺流程,成品油满足国Ⅴ排放标准,以所需独立制氢装置规模最小90000m3/h为基础,对两种工艺路线进行比较。

(1)原料以上海地区价格为基准,天然气到厂价为2.5元/m³(不含税、热值35948kJ/m³),煤炭450元/t(不含税、热值22990kJ/kg)。

(2)氧气外购0.5元/m3;3.5MPa蒸汽100元/t,1.0MPa蒸汽70元/t;新鲜水4元/m³;电0.56元/(kW·h)。

(3)煤制氢采用水煤浆技术,建设投资12.4亿元、天然气制氢建设投资6亿元。人员费用统一。装置10年折旧后残值5%;修理费3%/a,财务费用按建设资金70%贷款,年利率按5%计。

(4)比较范围为装置界区内,建设投资不含征地费以及配套储运设施。

4主要结果

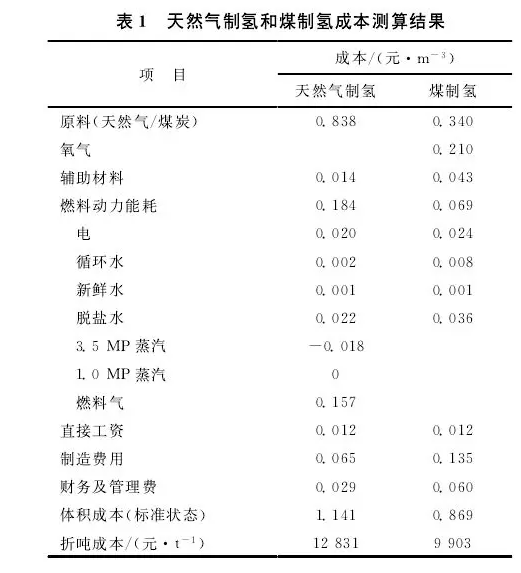

上海地区天然气价格2.5元/m³时(不含税,下同),天然气制氢成本12831元/t,折1.14元/m³。煤炭450元/t时,煤制氢成本9903元/t,折0.869元/m³。90000m³/h煤制氢比天然气制氢年节约成本约2亿元。

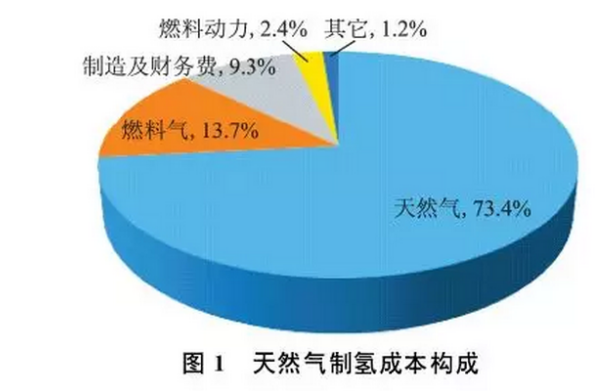

4.2天然气制氢成本构成

天然气制氢成本构成见图1。从图1可以看出,天然气制氢成本主要由天然气、燃料气和制造成本构成,其中天然气价格是最主要因素,占73.4%。燃料气是成本的第二因素,占13.7%。按照总投资70%融资考虑,制造及财务费将占成本构成的9.3%。除燃料气外的燃料动力能耗占2.4%。其它费用占1.2%。

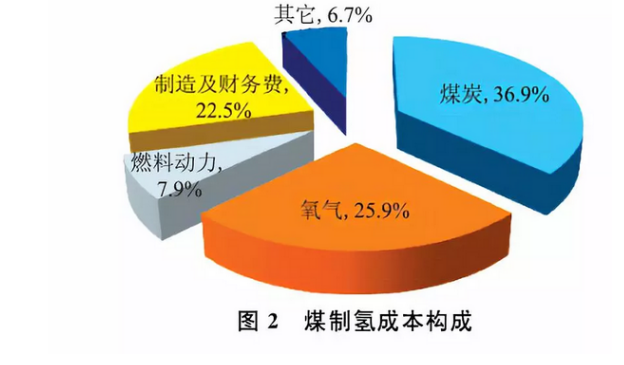

4.3煤制氢成本构成

煤制氢成本构成见图2。从图2可以看出,煤制氢成本主要由煤炭、氧气、燃料动力能耗和制造成本构成,但煤炭费用的比例远小于天然气费用的比例,仅占36.9%。一般煤制氢气采用部分氧化工艺,按照配套空气分离装置氧气成本测算,占氢气生产的25.9%。由于煤制氢气投入大,制造及财务费用成为重要的成本影响因素,占比达到22.5%。燃料动力费用占7.9%,其它占6.7%。

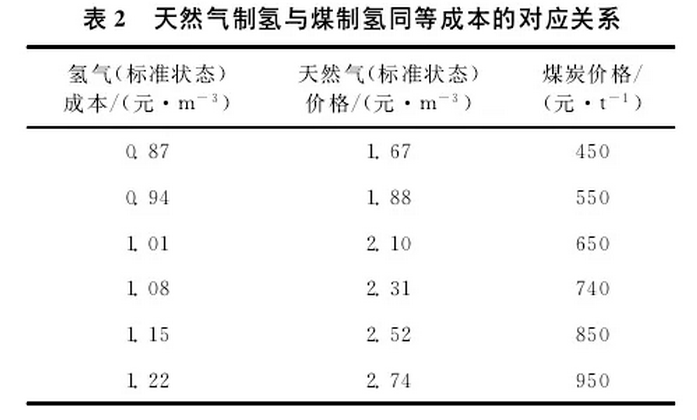

4.4天然气制氢与煤制氢同等成本的对应关系

天然气制氢与煤制氢同等成本的对应关系见表2。从表2可以看出,当天然气价格为1.67元/m³、煤炭价格为450元/t时,天然气制氢与煤制氢氢气成本为0.87元/m³;天然气价格为2.52元/m³、煤炭价格上升到850元/t时,二者生产的氢气成本为1.15元/m³。目前,两种方法的制氢工艺均在工业化大规模生产中得到应用,原料来源是影响氢气成本的主要因素,也成为企业选择技术的关键因素之一。

4.5天然气和煤炭价格分布

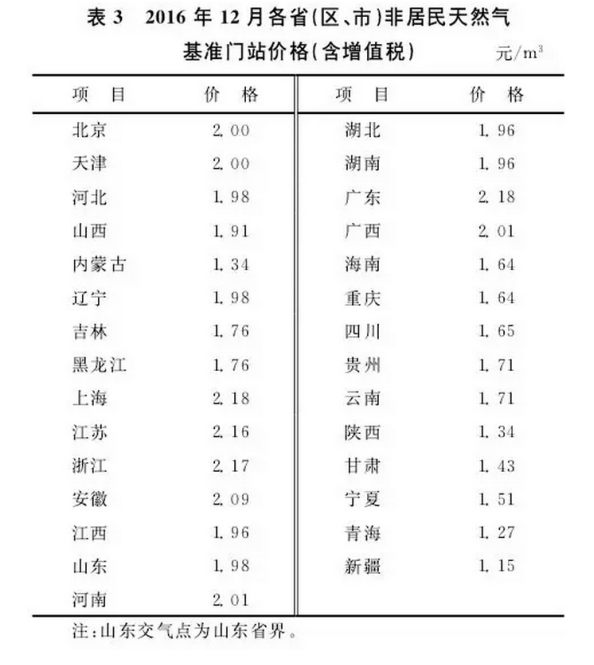

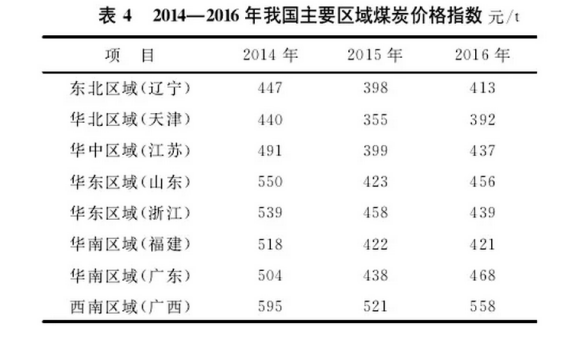

2016年12月各省(区、市)非居民用天然气基准门站价格(含增值税)见表3,2014—2016年我国主要区域煤炭价格指数见表4。天然气和煤炭两种资源价格有明显的地域性,主要分为华东和华南、华北、西北地区。其中华东和华南地区远离天然气主产区,无论是管输还是LNG运输,均存在成本高的问题,目前售价在2.5元/m³以上,而煤炭限制少,可依托海运优势实施进口,售价与国内运输价环渤海湾指数基本相同。华北地区天然气靠近资源产地和国家主进口管道,资源可获得性较好,气价相对较低,目前售价2元/m³左右。煤炭虽也靠近产地,但基本以铁路和公路运输为主,物流费用较高,售价与国家环渤海湾指数相同。同时,京津冀地区环保压力大,压缩煤炭数量指标高。西北地区位于天然气和煤炭主产地,售价较低。

4.6碳税对制氢成本的影响

全球变暖和环境污染,要求控制温室气体和污染物排放,减排任务日益严峻。随着环保压力的加大,尤其是2015年中国在《联合国气候变化框架公约》的巴黎气候大会上提出到2030年单位GDP的二氧化碳排放量比2005年下降60%~65%,并在2030年前后化石能源消费的二氧化碳排放达到峰值的目标,征收碳税将不可避免,煤制氢工艺外排二氧化碳约是天然气制氢的4倍。

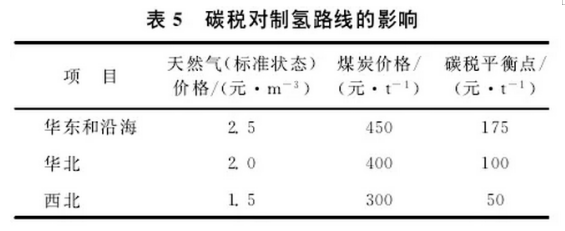

碳税的实施对煤制氢项目的竞争力影响远大于天然气制氢。碳税对制氢路线的影响见表5。

以2015年上海地区天然气价格2.5元/m³、煤炭价格450元/t测算,当碳税为175元/t时,采取煤制氢工艺相对于天然气制氢工艺,在成本上失去优势。以华北地区天然气价格2.0元/m³、煤炭价格450元/t为基准,当碳税为100元/t时,采取煤制氢工艺相对于天然气制氢工艺,在成本上失去优势。以西北地区天然气价格1.5元/m³、煤炭价格300元/t为基准,当碳税为50元/t时,采取煤制氢工艺相对于天然气制氢工艺,在成本上失去优势。

5几点建议

从计算结果可以看成:天然气制氢与煤制氢两种工艺路线所承受的原料价格和对碳税敏感性不同。原料对天然气制氢的影响大于煤制氢,总体看,天然气价格变化10%相当于煤炭价格变化23%左右。碳税对煤制氢的影响大于天然气制氢,碳税每变化25元/t,天然气制氢成本变化0.01元/m3,而煤制氢变化0.05元/m3。煤制氢燃料动力能耗高于天然气制氢,对系统蒸汽和电力要求高,企业需要配套锅炉,统一建设燃煤锅炉受制于政府要求。随着成品油质量升级步伐加快,炼油企业对氢气的需求不断上升,新建或扩建制氢装置不可避免,氢气成本成为提高企业竞争力的主要因素之一。为此,建议在统筹各区域和企业的条件后,合理选择制氢路线。

(1)华东和华南地区天然气价全国最高,与华北地区相比约高0.5元/m³,相当于煤炭价格高250元/t。但这两个地区煤炭资源供应渠道多,运输方便。“十三五”期间,在《石化产业规划布局方案》(2014年)规划的7大基地中有5个位于此区域,此外还有舟山在建的40Mt/a炼化一体化基地,市场竞争激烈,降低原料成本尤为关键。同时,此区域也是国内居民生活水平较高地区,加工制造产业发达,天然气资源供应紧张。建议积极与政府协调,制氢路线以煤制氢为主。

(2)华北地区气/煤价格比小于华东地区,煤制氢受碳税影响大。以2009年国家财政部《中国开征碳税问题研究详细技术报告》中建议碳税40元/t测算[6-7],在现有天然气价格(2.0元/m³)下,煤炭最高可承受价格约500元/t。此外,国家正在加快京津冀一体化布局,2017年3月,环保部、发改委、财政部、能源局及相关6大省市政府联合印发《京津冀及周边地区2017年大气污染防治工作方案》将北京、天津、河北、山西、山东、河南“2+26”城市纳入京津冀大气污染传输通道,其中北京、天津、廊坊、保定2017年10月底前完成“禁煤区”建设任务。传输通道其它城市于10月底前按照宜气则气、宜电则电的原则,每个城市完成5~10万户以气代煤或以电代煤工程。但此区域天然气资源来源广,北京地区已形成4条天然气进京管线,正在建设第5条管线。天津、山东建设了进口LNG设施。山西、内蒙古等地规划建设了多套煤制气装置。建议此区域在天然气有保证的情况下,优先建设天然气制氢装置。

(3)对于现有小于5.0Mt/a的非炼化一体化炼油型企业,自产燃料气较多,氢气需求量较小,干气外运成本高,建议利用自产干气建设制氢装置。

(4)现有城市型炼油厂环境要求苛刻,煤炭运输受制因素多,建议结合燃料平衡优先考虑干气和天然气混合制氢路线。

(5)考虑到国家环保要求日益严格,尤其是已出台的“大气污染防治法”明确规定了高硫焦不能出厂(初步定为硫质量分数3%以上),加工高含硫原油企业将面临着石油焦出路难题。2015年硫质量分数3%以上的石油焦价格为680元/t,青岛和天津硫质量分数7%的石油焦仅售460元/t,与煤炭价格基本持平,未来随着环保和运输压力加大,价格将逐渐下滑。但石油焦氢含量较高,从烃类蒸汽转化的化学反应可知,在碳数相同的情况下,氢碳比越高,理论产氢量越高。如果用石油焦作为煤气化的原料,既可解决煤炭的保供问题,又能解决石油焦的出路问题。建议这种类型企业以焦/煤混合制氢路线为主。

(6)目前金属含量高的重质原油采用渣油加氢路线的经济性较差,建议下一步将此减压渣油浅度溶剂脱沥青后再与加氢、催化裂化等工艺组合,以最大限度地将渣油转化为轻质油品,脱油后硬沥青可作为制氢原料或锅炉燃料。但沥青制氢方案如放在炼油结构调整项目中,其效益受原油性质、油价水平及最终产品方案影响较大,需要综合测算。

(7)煤炭和天然气供应能力和价格对制氢工艺需求的动力锅炉采用的燃料选择至关重要,按照上海地区价格初步测算,10Mt/a炼油系统的两种燃料费用相差约5亿元;华北地区相差3.5亿元。考虑到制氢成本费用,目前状态下,对于10Mt/a纯炼油企业,天然气比煤炭在上海地区高约7亿元以上,而15Mt/a炼油企业相差超过10亿元。如果是炼化一体化企业,煤炭作为燃料和原料,优势将更加明显(预计年费用相差约20亿元)。(转自化化网煤化工)